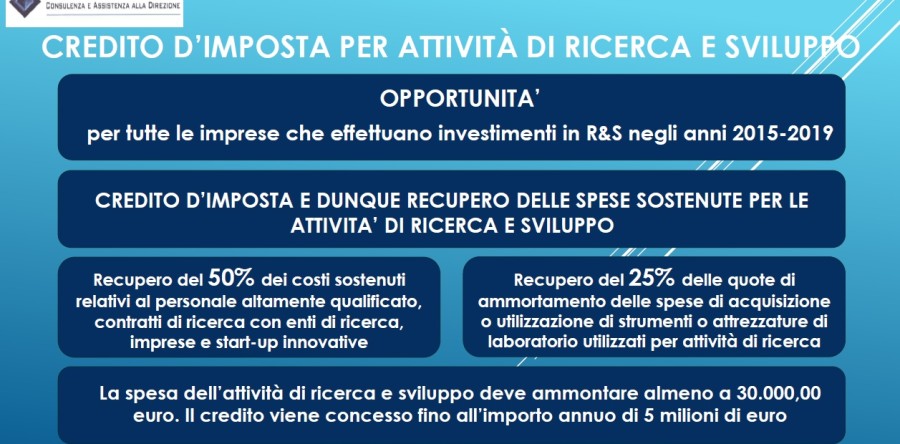

E’ operativo il credito d’imposta per tutte le imprese, che effettuano investimenti in attività di Ricerca e Sviluppo.

Sono ammissibili all’ agevolazione le seguenti attività di R&S:

a) Lavori sperimentali o teorici volti all’acquisizione di nuove conoscenze sui fondamenti di fenomeni e di fatti osservabili, senza che siano previste applicazioni o usi commerciali diretti.

b) Attività di ricerca o di indagine volte ad acquisire nuove conoscenze per mettere a punto nuovi prodotti, processi o servizi o migliorare prodotti, processi o servizi esistenti.

c) Acquisizione, combinazione, strutturazione e utilizzo delle conoscenze e capacità esistenti di natura scientifica, tecnologica e commerciale allo scopo di produrre piani, progetti o disegni per prodotti, processi o servizi nuovi, modificati o migliorati.

d) Produzione e collaudo di prodotti, processi e servizi, a condizione che non siano impiegati o trasformati in vista di applicazioni industriali o per finalità commerciali.

Non si considerano attività di ricerca e sviluppo le modifiche ordinarie o periodiche apportate a prodotti, linee di produzione, processi di fabbricazione, servizi esistenti.

Costi ammissibili

a) personale altamente qualificato impiegato nelle attività di R&S, in possesso di un titolo di dottore di ricerca, ovvero iscritto ad un ciclo di dottorato, ovvero in possesso di laurea magistrale in discipline di ambito tecnico o scientifico (specificate nell’allegato 1 al Decreto Legge n. 145 del 23.12.2013), che sia:

- dipendente dell’impresa, impiegato nelle attività di R&S, con esclusione del personale con mansioni amministrative, contabili, e commerciali

- in rapporto di collaborazione con l’impresa, compresi gli esercenti arti e professioni, impiegato nelle attività di R&S, a condizione che svolga la propria attività presso le strutture dell’impresa;

b) quote di ammortamento delle spese di acquisizione o utilizzazione di strumenti e attrezzature di laboratorio, in relazione alla misura e al periodo di utilizzo per l'attività di R&S comunque con un costo unitario non inferiore a 2.000 euro al netto dell'IVA;

c) spese relative a contratti di ricerca stipulati con università, enti di ricerca o con altre imprese comprese le start-up innovative esterne al gruppo societario;

d) competenze tecniche e privative industriali relative a un'invenzione industriale o biotecnologica, a una topografia di prodotto a semiconduttori o a una nuova varietà vegetale, anche acquisite da fonti esterne.

Tipologia di agevolazione

L’agevolazione riguarda gli investimenti in attività di R&S effettuati a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2014 e fino a quello in corso al 31 dicembre 2019. Il credito d’imposta è calcolato sulla spesa incrementale, ossia, sulla spesa in attività di R&S sostenuta in eccedenza rispetto alla media di quella realizzata nei tre periodi di imposta precedenti a quello in corso al 31 dicembre 2015.

Relativamente ai costi di cui ai punti a) e c), il credito di imposta è riconosciuto nella misura del 50% della spesa incrementale (calcolata sull’ammontare dei costi riferiti ai medesimi punti).

Relativamente ai costi di cui ai punti b) e d) la percentuale applicata è pari al 25% della spesa incrementale, (calcolata, anche in tal caso, sull’ammontare dei costi riferiti ai medesimi punti).

Per le imprese in attività da meno di tre periodi di imposta la media degli investimenti in attività di R&S da considerare per il calcolo della spesa incrementale è calcolata sul minor periodo a decorrere dal periodo di costituzione.

L’importo massimo annuale riconosciuto è pari a 5 milioni di euro per ciascun beneficiario. La soglia minima di spesa in attività di R&S deve essere pari, almeno, a 30 mila euro.

Modalità di fruizione del credito di imposta

Il credito d’imposta deve essere indicato nella dichiarazione dei redditi ed è utilizzabile esclusivamente in compensazione.

Amministratore